Aktuelle Bauzinsen 2025 - Entwicklung, Prognose & Vergleich

Ein Blick auf die aktuellen Bauzinsen im Jahr 2025 zeigt: Der Markt ist in Bewegung. War in der zweiten Jahreshälfte 2024 ein deutlicher Abwärtstrend zu verzeichnen, zeigte die Zinsentwicklung im Januar 2025 zunächst nach oben. Doch auch dieser Trend scheint sich wieder umzudrehen. Daraus ergibt sich vor allem eins: Vor einer Baufinanzierung sollten Sie sich den Markt genau anschauen und einen Bauzinsvergleich nutzen.

Wir zeigen Ihnen, wie sich die Bauzinsen aktuell entwickeln, von welchen Faktoren die Zinsentwicklung abhängt und was Sie selbst tun können, um am Ende eine möglichst günstige Baufinanzierung zu erhalten.

Das Wichtigste in Kürze

- Die Bauzinsen im ersten Halbjahr 2025 zeigen einen Seitwärts-Trend mit leichter Tendenz zu sinkenden Zinssätzen.

- Der Ausblick für die aktuelle Bauzinsentwicklung der nächsten Monate ist relativ stabil. Die EZB-Zinspolitik gibt allerdings Anlass zur Hoffnung auf weiter sinkende Bauzinsen.

- Wenn Sie ein Darlehen für den Kauf einer Immobilie oder für eine Anschlussfinanzierung benötigen, sollten sich verschiedene Finanzierungsangebote einholen.

Direkt zum Wunschthema

- Kurzdefinition: Was sind Bauzinsen?

- Wie hoch sind die Bauzinsen aktuell?

- Aktueller Bauzinsvergleich – Zinssatz mit Bauzinsrechner berechnen

- Was beeinflusst die Höhe der Bauzinsen?

- Wie werden sich die aktuellen Bauzinsen im Jahr 2025 entwickeln?

- Bauzinsentwicklung 2025: Wie Sie richtig reagieren!

- Checkliste: Günstige Bauzinsen für Ihre Baufinanzierung

1. Kurzdefinition: Was sind Bauzinsen?

Die Bauzinsen umfassen das Entgelt, was Banken und Finanzierungsanbieter für die Bereitstellung einer Baufinanzierung berechnen. Sie als Kreditnehmer müssen also neben der Tilgung des Baudarlehens auch die Zinsen sowie weitere Gebühren bezahlen, die im effektiven Jahreszins zusammengefasst werden.

2. Wie hoch sind die Bauzinsen aktuell?

Seit Ende des Jahres 2023 schwanken die Bauzinsen innerhalb eines Korridors von 3 bis 4 % pro Jahr. Nach einem längeren Abwärtstrend in der zweiten Jahreshälfte 2024 ging es zu Beginn des Jahres 2025 zunächst wieder bergauf. Aktuell müssen Sie bei guter Bonität je nach Zinsbindung zwischen 2,8 und 3,7 % Bauzinsen einkalkulieren (Stand: 12. Februar 2025).

Unser Zinschart zeigt Ihnen den Top-Zins bei einem Nettodarlehensbetrag von 150.000 EUR und wird täglich aktualisiert!

Wichtig: Top-Zinsen gibt’s nur bei niedrigem Beleihungsauslauf!

Bei den Zinssätzen handelt es sich um Konditionen mit einem Beleihungsauslauf von 60 %. Liegt der Beleihungsauslauf hingegen eher bei 80 % (also nur 20 % Eigenkapital plus Nebenkosten), sollten Sie Zinsaufschläge zwischen 0,2 und 0,4 Prozentpunkten einkalkulieren.

Rechenbeispiel: Was kostet eine Baufinanzierung mit aktuellen Baukreditzinsen?

In diesem Rechenbeispiel gehen wir davon aus, dass Sie eine Immobilie für 400.000 Euro kaufen möchten. Sie bringen 160.000 Euro Eigenkapital auf (40 %) und müssen demnach die Immobilie zu 60 % beleihen. Der Darlehensbetrag beträgt 240.000 Euro und als anfängliche Tilgung werden 2 % angesetzt.

Daraus ergeben sich je nach gewählter Zinsbindung folgende Zinskosten:

|

Zinsbindung: 5 Jahre |

Zinsbindung: 10 Jahre |

Zinsbindung: 20 Jahre |

|

| Darlehenssumme | 240.000 Euro | 240.000 Euro | 240.000 Euro |

| Fester Sollzins | 2,83 % p.a. | 2,94 % p.a. | 3,33 % p.a. |

| Effektiver Jahreszins | 2,89 % p.a. | 3,01 % p.a. | 3,40 % p.a. |

| Anfängliche Tilgung | 2 % | 2 % | 2 % |

| Monatliche Rate | 966 Euro | 988 Euro | 1.066 Euro |

| Zinskosten bis Ende der Zinsbindung | 32.211 Euro | 62.837 Euro | 119.675 Euro |

| Restschuld zum Ende der Zinsbindung | 214.251 Euro | 184.277 Euro | 103.835 Euro |

Bauzinsen aktuell: Wie lässt sich das Zinsniveau einordnen?

Um die aktuellen Bauzinsen sinnvoll einzuordnen, hilft ein Blick auf die historischen Bauzinsen. Hier die Zahlen einer Auswertung der Bundesbank für Hypothekendarlehen mit einer Zinsbindung von 10 Jahren:

| Zeitpunkt | durchschnittlicher Effektivzins |

| Februar 2003 | 5,15 % p.a. |

| Februar 2011 | 3,98 % p.a. |

| Februar 2013 | 2,69 % p.a. |

| Februar 2015 | 1,77 % p.a. |

| Februar 2017 | 1,57 % p.a. |

| Februar 2019 | 1,56 % p.a. |

| Februar 2021 | 0,96 % p.a. |

| Februar 2023 | 3,49 % p.a. |

| Februar 2025 (laut Zinschart) | 3,01 % p.a. |

Anhand dieser Daten lassen sich die Bauzinsen aktuell als durchaus moderat bezeichnen. Zwischen 2014 und 2022 gab es zwar eine ausgedehnte Niedrigzinsphase, aber vor 20 Jahren lagen die Bauzinsen sogar auf einem noch höheren Niveau. Ein Blick in die 1980er Jahre zeigt sogar Bauzinsen von teilweise mehr als 10 Prozent pro Jahr.

Historischer Kostenvergleich: Zinskosten im Zuge der Bauzinsentwicklung

Die Beispielrechnung zeigt einen Vergleich der Kosten bei hohen Bauzinsen (2003), moderaten Bauzinsen (Februar 2025) und sehr niedrigen Bauzinsen (Februar 2021):

| Bauzinsen 2003 | Bauzinsen 2025 | Bauzinsen 2021 | |

| Darlehenssumme | 240.000 Euro | 240.000 Euro | 240.000 Euro |

| Effektiver Jahreszins | 5,18 % p.a. | 3,01 % p.a. | 0,96 % p.a. |

| Anfängliche Tilgung | 2 % | 2 % | 2 % |

| Monatliche Rate | 1.412 Euro | 988 Euro | 591 Euro |

| Zinskosten bis Ende der Zinsbindung | 107.121 Euro | 62.837 Euro | 20.547 Euro |

| Zusatzkosten im Vergleich zu 2021 | 86.574 Euro | 42.290 Euro | - |

Aktuell zahlen Sie also im Vergleich zu 2021 durchschnittlich 42.290 Euro zusätzlich an Bauzinsen für Ihr Hypothekendarlehen, aber immer noch über 40.000 Euro weniger als im Jahr 2003. Wie Ihre individuelle Rate bei Ihrer Baufinanzierung ausfällt, ermitteln Sie mit unserem Hypothekenrechner in kurzer Zeit.

Wissenswert: Fester Sollzins vs. Effektiver Jahreszins

Der feste Sollzins umfasst ausschließlich die Zinskosten, die für das Darlehen anfallen. Der effektive Jahreszins liegt dagegen etwas höher. Er berücksichtigt nämlich auch Nebenkosten wie beispielsweise Gebühren, die bei der Vergabe des Darlehens anfallen. Anders als der feste Sollzins drückt der effektive Jahreszins demnach die tatsächlichen Kosten aus, die Sie als Darlehensnehmer an die Bank zurückzahlen müssen.

3. Aktueller Bauzinsvergleich – Zinssatz mit Bauzinsrechner berechnen

Welcher Zins ist denn nun bei Ihrem konkreten Finanzierungsvorhaben möglich? Nutzen Sie einfach unseren Finanzierungs- bzw. Bauzinsrechner und vergleichen Sie – schon mit wenigen Angaben – welche Bank Ihnen welchen Zinssatz anbieten kann. Oder lassen Sie sich kostenlos zur Finanzierung Ihrer Immobilie beraten. Wir vergleichen für Sie aktuell die Zinsen von mehr als 400 Bankpartnern.

Der schnelle Weg zur Finanzierung Ihrer Traumimmobilie

Lassen Sie sich kostenlos und flexibel aus dem Komfort deines eigenen Zuhauses von unseren Experten

komplett digital beraten.

Warum eigentlich ein Bauzinsvergleich: Schon kleine Zinsunterschiede lohnen sich!

Das aktuelle Bauzinsniveau wird im Normalfall mit durchschnittlichen Zinssätzen angegeben. Diese ergeben sich aus den verschiedenen Zinskonditionen der jeweiligen Anbieter. Die Spanne zwischen teuren und günstigen Angeboten kann dabei mitunter deutlich ausfallen.

Dabei ist dies nicht einmal ausschlaggebend. Der Grund: Baufinanzierungen laufen meistens über lange Zeiträume und bringen große Summen hervor. Deshalb lohnen sich schon kleine Zinsunterschiede.

In unserem folgenden Rechenbeispiel (Tabelle unten) geht es um ein Darlehen von 250.000 Euro und eine Sollzinsbindung von 15 Jahren. Die monatliche Rate liegt in beiden Fällen bei 1.500 Euro. Hier sehen Sie, wie sich ein 0,37 % höherer Zinssatz auf die Gesamtsumme und die Laufzeit des Darlehens auswirkt:

- Zeitraum bis zur vollständigen Tilgung: Liegt der Sollzins bei 3,41 %, ist der Kredit nach etwas weniger als 19 Jahren. Bei einem Sollzins von 3,78 % - also nur 0,37 % mehr - verlängert sich die Laufzeit bereits um zehn Monate.

- Restschuld nach 15 Jahren: Deutlich wird der Unterschied auch bei der Restschuld, die nach Ablauf der Zinsbindung bestehen bleibt: Nach 15 Jahren haben Sie bei einem Zinssatz von 3,41 % bereits rund 185.216 Euro abbezahlt und müssen für rund 64.784 Euro eine Anschlussfinanzierung finden. Liegt Ihr Zinssatz hingegen bei 3,78 %, haben Sie erst 172.221 Euro abbezahlt und die Restschuld beläuft sich auf ca. 77.779 Euro.

- Je nachdem, ob Sie Ihre Finanzierung bei 3,41 % oder 3,78 % abschließen, macht dies einen Unterschied von knapp 13.000 Euro Zinsen aus, die Sie zahlen müssen – oder gespart haben.

| Niedrige Bauzinsen | Höhere Bauzinsen | |

| Darlehenssumme | 250.000 Euro | 250.000 Euro |

| Sollzinsbindung | 15 Jahre | 15 Jahre |

| Sollzins (p.a.) | 3,41 % | 3,78 % |

| Monatliche Rate | 1.500 Euro | 1.500 Euro |

| Anfängliche Tilgung | 3,41 % | 3,79 % |

| Zeit bis zur vollständigen Tilgung | 18 Jahre und 10 Monate | 19 Jahre und 8 Monate |

| Restschuld nach 15 Jahren |

64.784,13 Euro |

77.778,81 Euro |

| Getilgter Betrag |

185.215,87 Euro |

172.221,39 Euro |

| Zinskosten nach 15 Jahren |

84.784,13 Euro |

97.778,61 Euro |

| Sparpotenzial |

12.994,48 Euro |

immoverkauf24 Tipp

Die Bauzinsen haben also einen erheblichen Einfluss auf die Kosten Ihres Darlehens und eine eventuell bestehende Restschuld. Informieren Sie sich daher regelmäßig über die aktuelle Zinsentwicklung, um für sich den besten Zeitpunkt für eine Immobilienfinanzierung zu finden. Ein Bauzinsvergleich hilft am Ende dabei, die günstigsten Anbieter zu finden. Sie haben Fragen? Unsere Experten beraten Sie gern – unverbindlich und kostenlos!

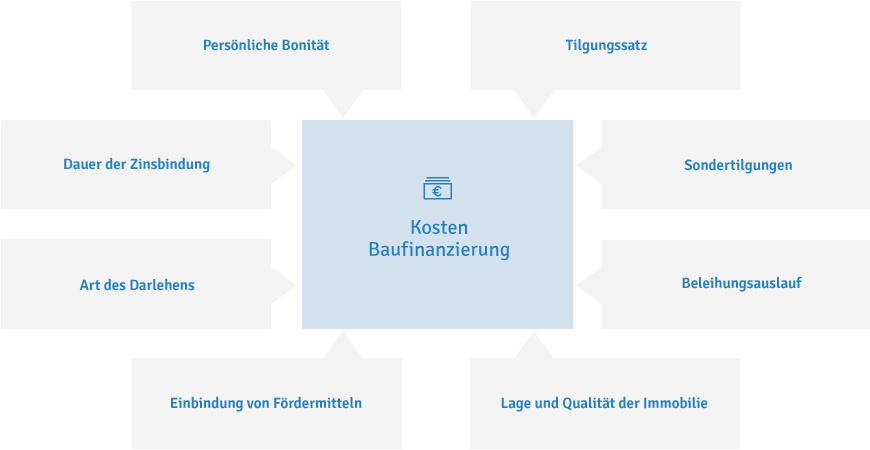

4. Was beeinflusst die Höhe der Bauzinsen?

Wie hoch die Bauzinsen ausfallen, hängt von verschiedenen Faktoren ab. Die äußeren Einflussfaktoren sind das Ergebnis der Finanz- und Zinspolitik, die Sie nicht beeinflussen können. Diese bestimmen das allgemeine Niveau der aktuellen Bauzinsen.

Die persönlichen Einflussfaktoren wirken sich hingegen zusätzlich zum allgemeinen Zinsniveau auf Ihre individuelle Baufinanzierung aus. Sie hängen zum einen von Ihrer Finanzsituation und zum anderen von den gewählten Modalitäten (zum Beispiel die Zinsbindung) ab.

Äußere Einflussfaktoren auf die Höhe der Bauzinsen

Äußere Einflussfaktoren können Sie persönlich nicht beeinflussen. Dazu zählen:

Bonität des Staates

Verfügt Deutschland über eine gute Bonität, hat dies eine hohe Nachfrage nach deutschen Staatsanleihen zur Folge. Damit sind automatisch niedrige Anleihezinsen verbunden. Die Anleihezinsen beeinflussen die Zinsen für Pfandbriefe deutlich. (Niedrige Anleihezinsen = niedrige Pfandbriefzinsen). Davon wiederum sind die Banken betroffen, da ihnen Pfandbriefe zur Refinanzierung von Immobilienfinanzierungen dienen.

- Zusammenhang: Gute Staatsbonität > hohe Nachfrage nach Staatsanleihen > niedrige Anleihezinsen > niedrige Pfandbriefzinsen > tendenziell niedrige Bauzinsen

Leitzinsen der EZB

Mit den Leitzinsen bestimmt die EZB, zu welchen Konditionen Banken sich neues Zentralbankgeld beschaffen können und wie teuer die gegenseitige Bereitstellung von Geldmitteln unter europäischen Banken ausfällt.

Bei einem hohen Leitzins erhöhen die Banken die Zinsen für Zinseinlagen für Finanzprodukte wie Tagesgeld und Festgeld. Auf diesem Weg möchten sie verhältnismäßig günstig an neues Geld für weitere Investitionen gelangen. Für Anleger wird es nun attraktiver, in den Geldmarkt statt in Staatsanleihen zu investieren. Infolgedessen sinkt die Nachfrage nach Staatsanleihen, was höhere Zinsen dort, bei Pfandbriefen und eben letztlich auch in der Immobilienfinanzierung bedeutet. Der Leitzins der EZB hat somit einen indirekten Einfluss auf die Bauzinsen.

- Zusammenhang: Höhere Leitzinsen > höhere Sparzinsen > geringere Nachfrage nach Staatsanleihen > höhere Anleihezinsen > höhere Pfandbriefzinsen > tendenziell höhere Bauzinsen

Inflationserwartungen der Banken

Inflation beschreibt den realen Wertverlust des Geldes. Kurz gesagt: 100 Euro sind bei 5 % Inflation nach einem Jahr nur noch 95 Euro wert. Sie „heißen“ zwar noch 100 Euro, aber aufgrund gestiegener Preise können Sie sich dafür nur noch Gegenstände und Dienstleistungen kaufen, die zu Beginn des Jahres einen Wert von 95 Euro hatten.

Für Banken bedeutet das: Die möglichen Zinsen Gewinne durch Bauzinsen verlieren in Zeiten von hoher Inflation real an Wert. Aus diesem Grund passen die Banken ihre Zinssätze bei hohen Inflationserwartungen entsprechend an. Zusätzlich provoziert eine hohe Inflationsrate irgendwann Leitzinserhöhungen durch die EZB, die wiederum die Bauzinsen steigen lassen.

- Zusammenhang: Höhere (erwartete) Inflationsraten > realer Wertverlust von Bauzinsen > Zinsanpassung der Banken > tendenziell höhere Bauzinsen

Persönliche Einflussfaktoren auf die Höhe der Bauzinsen

Folgende Faktoren beeinflussen die Bauzinsen Ihrer individuellen Baufinanzierung:

Bonität

Im Rahmen einer Bonitätsprüfung beurteilt die Bank, mit welcher Wahrscheinlichkeit Sie Ihren Kredit tilgen können. Dies kann auch eine SCHUFA-Auskunft beinhalten. Darüber hinaus spielen individuelle Faktoren wie Familienstand, Beruf und Einkommen eine Rolle. Je höher Ihre Bonität und damit Ihre Kreditwürdigkeit eingestuft wird, desto niedriger ist Ihr Darlehenszins.

Tilgungssatz (anfängliche Tilgung)

Ein höherer Tilgungssatz verschafft Ihnen bessere Konditionen. Denn je schneller Sie Ihren Kredit abbezahlen, desto geringer wird für die Bank das Risiko eines Kreditausfalls. Dies wird in der Regel mit niedrigeren Zinsen honoriert.

Sondertilgungen

Das Recht auf eine gesonderte Tilgung ist nicht grundsätzlich in einem Kreditvertrag enthalten. Viele Finanzanbieter stellen heute jedoch schon standardmäßig kleinere Sondertilgungsoptionen zur Verfügung. Möchten Sie sich jedoch eine größere Sondertilgung vertraglich zusichern lassen, zieht dies in der Regel einen Zinsaufschlag nach sich.

- Wichtig: Wählen Sie eine solche Option also am besten nur dann, wenn die Wahrscheinlichkeit hoch ist, dass Sie sie auch nutzen. Ansonsten zahlen Sie über die gesamte Laufzeit hinweg einen Zinsaufschlag, ohne einen Vorteil daraus ziehen zu können.

Beleihungsauslauf

Je mehr Eigenkapital Sie in eine Finanzierung einbringen, desto geringer muss die Immobilie beliehen werden. Im Bankenjargon existiert dafür der Begriff Beleihungsauslauf. Dieser beschreibt, wie viel Prozent des Beleihungswertes einer Immobilie durch die Baufinanzierung gedeckt werden müssen. Ein Beleihungsauslauf von 60 Prozent besagt also, dass die Kreditsumme 60 Prozent des Beleihungswertes der Immobilie ausmacht.

Grundsätzlich gilt: Je niedriger der Beleihungsauslauf, desto günstiger sind die Zinsen für Ihren Immobilienkredit. Eine niedrige Beleihung bedeutet für die Banken nämlich ein geringeres Ausfallrisiko. Neben der 60%-Grenze ist zusätzlich die 80%-Grenze zu nennen. Baufinanzierungen mit noch höherem Beleihungsauslauf sind meistens deutlich teurer.

Dauer der Zinsbindung

Ob Sie Ihren Kredit auf zehn oder 15 Jahre auslegen, hat deutlichen Einfluss auf den Zinssatz. Im Normalfall zieht eine kürzere Zinsbindung generell niedrigere Zinsen nach sich, da die Bank so schneller in der Lage ist, die Zinsen der Marktsituation anzupassen. Es gibt jedoch Ausnahmesituationen, wenn allgemein sinkende Zinsen erwartet werden. In solchen Fällen können kürzere Laufzeiten mitunter auch mal teurer sein als längere.

Lage und Qualität der Immobilie

Für einen Neubau in einer gefragten Großstadt erhalten Sie bessere Konditionen als für ein renovierungsbedürftiges Häuschen im strukturschwachen Gebiet. Dies liegt an der Tatsache, dass die Wertbeständigkeit hochwertiger Immobilien als besser eingestuft wird. Die Banken haben also ein geringeres Risiko, dass die Immobilie signifikant an Wert verliert.

Einbindung von Fördermitteln

Staatlich geförderte Kredite wie z. B. KfW-Darlehen sind häufig zu niedrigen Zinsen zu bekommen. Sie können auf diesem Weg also Ihre Zinskosten generell senken, wenn Sie einen Teil der Darlehenssumme als Förderkredit nutzen. Sie beantragen die Förderdarlehen meistens über die Bank, bei der Sie auch ihr Haupt-Baudarlehen abschließen. Der Anbieter fungiert für die KfW als sogenannte „durchleitende Bank“, kann aber den KfW-Teil nachrangig besichern. So entsteht für das Hauptdarlehen aufgrund einer geringeren Beleihung eventuell ein Zinsvorteil.

Schufa-Auskunft online

Beantragen Sie online Ihre Bonitätsauskunft bei der Schufa und erhalten Sie weitere Infos.

5. Wie werden sich die aktuellen Bauzinsen im Jahr 2025 entwickeln?

Ein Blick auf die aktuellen Indikatoren lässt vermuten, dass die Bauzinsen im ersten Halbjahr 2025 zunächst moderat sinken oder auf dem jetzigen Niveau verharren. Hier die wichtigsten Indikatoren, die wir regelmäßig aktualisieren:

a) Mögliche weitere Zinssenkungen der EZB (Stand: Februar 2025)

Die EZB will den Leitzins in Regionen bringen, in denen dieser die Wirtschaft der EU weder anheizt noch bremst. Laut Berechnungen der Notenbank liegt die Range für einen solchen „neutralen Zins“ bei 17,5 bis 2,25 %. Aktuell (Februar 2025) liegt der Leitzins allerdings bei 2,75 %. Es ist also anzunehmen, dass bei der nächsten EZB-Sitzung im März weitere Leitzinssenkungen verkündet werden. Über den Anleihemarkt könnten sich diese auch dämpfend auf die aktuellen Bauzinsen auswirken.

- Tendenz: Sinkende Bauzinsen

b) Inflationserwartungen für Deutschland stabil (Stand: Mitte Januar 2025)

Der Economic Experts Survey vom Ifo-Institut befragt regelmäßig weltweit Experten nach deren Inflationserwartungen. Auch wenn diese von weltweit leicht erhöhten Inflationsraten ausgehen, liegen die Inflationsraten in Westeuropa mit 2,1 % im Jahr 2025 relativ stabil. Hierbei handelt es sich ebenfalls um ein Signal für stabile oder sogar leicht sinkende Bauzinsen.

- Tendenz: Stabile bis sinkende Bauzinsen

immoverkauf24 Info

Prognosen basieren häufig auf der Analyse vergangener Trends. Vieles, was Auswirkungen auf die Zinsentwicklung hat, lässt sich allerdings nicht vorhersehen und somit auch nicht berücksichtigen. Insbesondere in der heutigen Situation sind viele Ereignisse und deren Folgen schwer abzuschätzen. Dies gilt auch für die Banken, die angesichts der zahlreichen Unsicherheiten ihre Konditionen flexibel gestalten können. Daher stellt diese Prognose zur Bauzinsentwicklung keine verbindliche Aussicht dar, sondern zeigt wahrscheinlichere Szenarien auf.

6. Bauzinsentwicklung 2025: Wie Sie richtig reagieren!

Da sich die Bauzinsen aktuell sehr wellenartig bewegen, ist es für Sie als Kreditnehmer gar nicht so einfach, angemessen darauf zu reagieren. Grundsätzlich gilt allerdings: Aufgrund der leicht gesunkenen Preise und des mittlerweile durchaus wieder moderateren Zinsniveaus lohnt sich der Kauf oder der Bau einer Immobilie durchaus.

Zinsbindung wählen: Planungssicherheit oder Spekulation auf niedrigere Bauzinsen in der Zukunft?

Da die Bauzinsen tendenziell noch weiter fallen könnten, sind aktuell etwas kürzere Zinsbindungen durchaus verlockend. Doch Vorsicht: Sie bergen immer das Risiko, am Ende der Laufzeit eine hohe Restschuld zu dann höheren Zinssätzen weiterfinanzieren zu müssen.

Aus diesem Grund sollten Sie sich auch jetzt für eine gewisse Planungssicherheit entscheiden. Statt sehr langer Zinsbindungen von 15 bis 20 Jahren könnten aktuell auch Baukredite mit 10-12 Jahren Festschreibung sinnvoll sein. Sie bieten eine gute Balance zwischen der langfristigen Planungssicherheit und den niedrigen Zinssätzen kürzerer Laufzeiten sowie der Spekulation auf niedrigere Bauzinsen in der nahen Zukunft.

Nachfolgend eine kleine Tabelle mit der Bewertung verschiedener Finanzierungsoptionen im aktuellen Zinsumfeld:

| Finanzierungsoption |

Bewertung im aktuellen Zinsumfeld |

|

Variables Darlehen |

Als Anschlussfinanzierung für eher kleine Restschulden (unter 50.000 Euro) bei zu erwartenden sinkenden Bauzinsen vielleicht sinnvoll. In allen anderen Fällen viel zu riskant. |

|

Annuitätendarlehen mit 5-jähriger Zinsbindung |

Aktuell deutlich günstiger als Baudarlehen mit längerer Zinsbindung. Allerdings besteht ein kaum zu kalkulierendes Risiko, in 5 Jahren eventuell eine Anschlussfinanzierung mit noch höheren Bauzinsen stemmen zu müssen. Nur bei sehr hoher Tilgungsrate sinnvoll. |

|

Annuitätendarlehen mit 10-12-jähriger Zinsbindung |

Bei den aktuellen Bauzinsen eine sinnvolle Lösung. Ein solches Baudarlehen stellt eine gute Balance zwischen Planungssicherheit und Hoffnung auf günstigere Bauzinsen in der Zukunft dar. |

|

Annuitätendarlehen mit 15-20-jähriger Laufzeit |

Da die Bauzinsen aktuell nicht historisch niedrig ausfallen, sind Baukredite mit langer Laufzeit aktuell nicht unbedingt sinnvoll. Die Zinsaufschläge fallen hier zudem sehr hoch aus. |

immoverkauf24 Tipp

Baufinanzierungen mit einer Laufzeit von mehr als 10 Jahren lassen sich trotzdem vorzeitig kündigen. Nach § 489 Abs. 1 Nr. 2 BGB besteht nach 10 Jahren ein ordentliches Kündigungsrecht mit einer Frist von 6 Monaten.

7. Checkliste: Günstige Bauzinsen für Ihre Baufinanzierung

Sie haben genau die Immobilie gefunden, nach der Sie gesucht haben und ziehen nun erste Erkundigungen über aktuelle Bauzinsen für Ihre Baufinanzierung ein? Dann sollten Sie dabei folgende Punkte beachten:

- Angebotsvergleich: Holen Sie verschiedene Darlehensangebote ein und vergleichen Sie diese sorgfältig hinsichtlich der geforderten Bauzinsen.

- Extras prüfen: Einige Darlehensverträge umfassen Extras und Sonderleistungen, die Sie nicht zwingend benötigen. Wenn Sie diese streichen, reduziert sich die Gesamtsumme Ihres Darlehens und damit auch die Zinsen.

- Auf Expertise bauen: Holen Sie sich einen unabhängigen Finanzexperten an Ihre Seite, der Sie bei der Auswahl der günstigsten Baufinanzierung berät.

- Zinsentwicklung verfolgen: Banken aktualisieren ihre Zinsangebote regelmäßig und in kurzen Abständen. Daher lohnt es sich, die Entwicklung der aktuellen Bauzinsen über einen festgelegten Zeitraum im Blick zu behalten und in einem günstigen Moment den Vertrag abzuschließen.

- Machbarkeit prüfen: Finanzieren Sie nur eine Immobilie, die Sie finanziell nicht überfordert. Das geringere finanzielle Risiko belohnen Banken unter gewissen Umständen mit einem niedrigeren Zinssatz bei der Baufinanzierung.

- Eigenkapital maximieren: Je mehr Eigenkapital Sie für den Kauf angespart haben, desto niedriger ist die Restsumme, die Sie sich von der Bank leihen müssen. Entsprechend weniger Bauzinsen müssen Sie bezahlen.

- Zinsbindung passend wählen: Die passende Zinsbindung ist aktuell gar nicht so einfach festzulegen. Bei einem moderaten Zinsniveau in der Erwartung leicht sinkender Zinsen könnten kurze Zinsbindung sinnvoll erscheinen. Hier sollten Sie jedoch immer ihre eigene Risikobereitschaft prüfen. Es besteht immer die Gefahr, dass die Zinsen doch wieder steigen und dann eine teure Anschlussfinanzierung droht.

- Fördermittel prüfen: Informieren Sie sich bei der Kreditanstalt für Wiederaufbau (KfW), ob günstige Förderkredite für Ihre Baufinanzierung infrage kommen. Neben dem KfW-Wohneigentumsprogramm gibt es attraktive Förderprogramme für die energetische Sanierung von alten Immobilien oder den Kauf besonders energieeffizienter Objekte.

- Anfängliche Tilgung sinnvoll wählen: Wählen Sie eine möglichst hohe anfängliche Tilgung, um die Laufzeit Ihres Baukredits zu begrenzen. Setzen Sie die Höhe der Tilgungsrate dabei so an, dass Sie diese problemlos bedienen können, sich die Dauer der Rückzahlung aber nicht zu sehr in die Länge zieht. Denn: Je länger die Laufzeit eines Darlehens ausfällt, desto höher fallen die Zinskosten aus.