Das Annuitätendarlehen – Definition, Beispielrechnung, Vergleich!

Das Annuitätendarlehen ist die am häufigsten gewählte Variante der Immobilienfinanzierung, auch wenn es natürlich noch weitere Darlehensarten gibt. Doch was versteht man unter einem Annuitätendarlehen, wie funktioniert es und wie bekommt man das beste Angebot? immoverkauf24 gibt Antworten, Tipps & bietet einen kostenlosen & unverbindlichen Darlehensvergleich!

Direkt zum Wunschthema

- Was ist ein Annuitätendarlehen

- Wie funktioniert das Annuitätendarlehen?

- Wie wird die monatliche Rate berechnet?

- Ihr Annuitätendarlehen berechnen

- Warum ist ein Annuitätendarlehen die meistgewählte Darlehensart?

- Was ist der Unterschied zwischen einem Tilgungs- und einem Annuitätendarlehen?

- Vor- und Nachteile vom Annuitätendarlehen

- Tipps für ein günstiges Annuitätendarlehen

1. Was ist ein Annuitätendarlehen?

Definition:

"Ein Annuitätendarlehen ist ein Kredit, der mit einer monatlich gleichbleibenden Rate zurückgezahlt wird. Er stellt die klassische Form einer Immobilienfinanzierung dar und wird von den meisten Darlehensnehmern genutzt."

Wie bei einem Hypothekendarlehen handelt es sich bei einem Annuitätendarlehen um ein mit einem Grundpfandrecht besicherten Kredit zur Immobilienfinanzierung. Der Begriff Annuität kommt aus dem Lateinischen vom Wort Annus = Jahr und bezeichnet den Betrag, der Jahr für Jahr an die finanzierende Bank für Zins und Tilgung des Darlehens zu leisten ist. Die Höhe der Annuität ergibt sich aus:

- dem Darlehensbetrag

- der Kreditlaufzeit

- dem Sollzins

- und dem Tilgungssatz.

2. Wie funktioniert ein Annuitätendarlehen?

Das Annuitätendarlehen ist eine der sichersten Finanzierungsformen und daher auch die am häufigsten genutzte Darlehensart.

Die monatliche Rate für das Immobiliendarlehen bleibt für eine gewisse Zeit konstant: Bei einem variablen Darlehen ändert sich der Zins und die monatliche Rate alle 3 Monate (anlehnend an den EURIBOR); bei einem Darlehen mit einem festgeschriebenen Zins bleibt die Rate für einen längeren Zeitraum (Zinsbindungsfrist) von z.B. 10 Jahren gleich. Die Ratenhöhe bestimmt sich aus der Darlehenssumme, der Tilgungshöhe sowie der Höhe der Sollzinsen.

In einem Annuitätendarlehen kann eine jährliche Sondertilgung oder ein Tilgungssatzwechsel vereinbart werden - ein automatisches Recht darauf gibt es jedoch nicht.

Achtung!

Läuft die Zinsbindungsfrist länger als 10 Jahre, gibt es nach Ablauf dieser Zeit ein Sonderkündigungsrecht des Darlehensnehmers. Die Kündigungsfrist beträgt 6 Monate. Das heißt: Haben Sie eine Zinsbindung von 15 Jahren vereinbart, dann könnten Sie nach z.B. 11 Jahren mit einer Kündigungsfrist von 6 Monaten kündigen ohne Zahlung einer Vorfälligkeitsentschädigung.

ABER: Die Zinsbindungsfrist beginnt erst mit Vollauszahlung des Kredits. Wird ein Annuitätendarlehen in mehreren Teilbeträgen ausgezahlt (oft bei einem Bau der Fall) beginnt die Frist erst nach vollständigem Abruf zu laufen.

immoverkauf24 Tipp

Aufgrund der aktuellen niedrigen Darlehenszinsen ist eine möglichst lange Zinsbindung sinnvoll und ideal für sicherheitsorientierte Darlehensnehmer. Jedoch sind lange Zinsbindungsfristen oftmals mit einem Zinsaufschlag verbunden. Ebenso können optionale Extras zusätzliche Kosten verursachen - Sie sind jedoch flexibler in der Rückzahlung.

Planen Sie eine Tilgung von 2 % p.a. in Ihre Berechnungen ein - denn die meisten Banken akzeptieren keine kleineren Tilgungsraten mehr.

3. Wie wird die monatliche Rate berechnet?

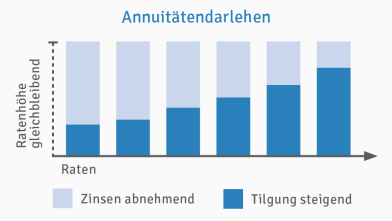

Die Annuität (= monatliche Rate) bleibt während der gesamten Sollzinsbindung konstant - jedoch ändert sich der Anteil von Zins und Tilgung innerhalb der Annuität. So sinkt mit jedem Monat der Zinsanteil, während der Tilgungsanteil steigt.

Warum ist das so? Mit jeder Darlehensrate sinkt die Restschuld des Kredits um den Betrag, der im Vormonat getilgt wurde. Damit sinkt auch die anteilige Zinszahlung, die sich immer auf die aktuelle Restschuld bezieht. Die Darlehensrate selbst bleibt unverändert (siehe Grafik).

Wie sich Ihre Restschuld, Zins und Tilgung während der Zinsbindung verändern, lässt sich anhand eines Tilgungsplans gut erkennen. Diesen können Sie mithilfe unseres Annuitätenrechners schnell selbst erstellen.

4. Annuitätendarlehen berechnen - mit Beispiel

Wie schon erwähnt bleibt bei einem Annuitätendarlehen die Annuität - also die monatliche Darlehensrate - gleich. Jedoch verschiebt sich der Anteil an Zins und Tilgung innerhalb dieser Rate. Daher spricht man auch von einer anfänglichen Tilgung.

Beispiel: Sie nehmen ein Immobiliendarlehen für Ihr Haus in Höhe von 300.000 EUR auf. Der Sollzins beträgt 1 % bei einer Zinsbindungsfrist von 15 Jahren. Da sich die Rate anhand des Sollzinses berechnet, hat die Höhe des Effektivzinses hier keine Relevanz. Aufgrund der günstigen Zinsen entschließen Sie sich für eine anfängliche Tilgung in Höhe von 1 % jährlich.

| Beispielrechnung | |

| Darlehenssumme | 300.000 Euro |

| Sollzinssatz p.a. | 1 % |

| anfänglicher Tilgungssatz p.a. | 3 % |

| Sollzinsbindung | 15 Jahre |

| Annuität (Darlehenssumme * (Zins + Tilgung) / 100) | = 12.000 Euro |

| Monatsrate | = 1.000 Euro |

Mithilfe eines Tilgungsrechners können Sie anhand einer erstellten Tabelle (den sog. Tilgungsplan) sehen, wie sich der Anteil von Zins und Tilgung innerhalb der Darlehensrate verschiebt. Zu Beginn ist der Anteil der Tilgung noch relativ gering, was sich jedoch zum kalkulierten Laufzeitende ändert:

| nach einem Jahr | nach 10 Jahren | nach 15 Jahren | |

| Zinsanteil p.a. | 2.905,76 Euro | 1.949,73 Euro | 1.434,66 Euro |

| Tilgungsanteil p.a. | 9.094,24 Euro | 10.050,27 Euro | 10.565,34 Euro |

| Rate p.a. | 12.000 Euro | 12.000 Euro | 12.000 Euro |

immoverkauf24 Info: Tilgungsparadoxon

In Zeiten von günstigen Baufinanzierungszinsen kommt das sogenannte Tilgungsparadoxon ins Spiel: Die Besonderheit liegt darin, dass ein niedriger Zinssatz dazu führt, dass die Laufzeit des Darlehens bis zur endgültigen Tilgung umso länger ist, je niedriger das Darlehen verzinst wird. Das oben genannte Darlehen wäre bei gleichbleibenden Konditionen nach 28 Jahren und 10 Monaten zurückgezahlt. Bei einem Zinssatz von 4 Prozent bei gleicher Tilgung wäre das Darlehen bereits nach 21 Jahren und 3 Monaten getilgt. Woran liegt das? Je niedriger der Zinssatz ist, desto langsamer erhöht sich der Tilgungsanteil der Darlehensrate und somit sinkt auch die Restschuld langsamer.

5. Warum ist ein Annuitätendarlehen die meistgewählte Darlehensart?

Ein Annuitätendarlehen ist die meistgewählte Form, da die monatliche Rate für den Zeitraum der Zinsbindung gleich und so die Fixkosten konstant bleiben. Außerdem zahlt der Darlehensnehmer in diesen Raten die Zinsen und auch die Tilgung - was bedeutet: Die Restschuld vom Immobiliendarlehen sinkt sukzessive und damit auch die Zinsbelastung.

Anders beim sog. endfälligen Darlehen: Hier zahlt der Darlehensnehmer zunächst nur die Zinsen in der monatlichen Rate – die Rückzahlung des Kredits erfolgt erst später.

Beispiel: Bei einem endfälligen Darlehen über 100.000 EUR, einem Sollzins von 1 % und zehn Jahren Zinsbindung summiert sich die Zinslast trotz des extrem niedrigen Zinssatzes auf 9.999,60 Euro.

Bei einem Annuitätendarlehen in gleicher Höhe, mit gleicher Zinsbindung, gleichem Zins aber einem Tilgungssatz von fünf Prozent beläuft sie sich dagegen auf 7.473,58 Euro – also 2.526,02 Euro weniger.

6. Was ist der Unterschied zwischen einem Tilgungs- und einem Annuitätendarlehen?

Oftmals wird ein Annuitätendarlehen mit einem Tilgungsdarlehen gleichgesetzt – denn bei beiden Darlehensarten zahlt man das Darlehen schrittweise zurück – man tilgt es also. Aber es gibt einen Unterschied:

Beim Tilgungsdarlehen bleibt die Tilgungsrate über die gesamte Laufzeit gleich, die Zinsbelastung fällt jedoch von Monat zu Monat geringer aus. Beim Annuiätendarlehen hingegen bleibt die Rate – bestehend aus Tilgung und Zins - gleich. Die Anteile innerhalb der Rate ändern sich: Die Tilgung erhöht sich mit der Zeit, die Zinsen verringern sich (siehe auch Punkt 3).

Hier als Grafik nochmal dargestellt:

Lassen Sie sich von immoverkauf24 kostenfrei & unverbindlich die besten Angebote zukommen. Wir vergleichen die Zinsen und Darlehensbedingungen von 400 Bankenpartnern – inklusive Ihrer Hausbank. So können Sie sicher sein, das beste Finanzierungskonzept speziell für Ihre Bedürfnisse zu erhalten. Durch Ihre Anfrage wird keine Kreditanfrage in der Schufa erzeugt.

7. Vor- und Nachteile vom Annuitätendarlehen

Auch wenn das Annuitätendarlehen die gängigste Darlehensart ist, so gibt es auch hier einige Vor- und Nachteile die individuell zu prüfen sind:

- Vorteile:

- Gleichbleibende Rate während der Zinsbindungsfrist

- Sicherheit bei den monatlichen Ausgaben

- Jede gezahlte Rate erhöht den Tilgungsanteil

- Relativ flexibel durch vereinbarte Extras wie z.B. Sondertilgungsmöglichkeiten

- Nachteile:

- Lange Bindung an das Darlehen - bei einem Rückzahlungswunsch innerhalb der Zinsbindung kann eine hohe Vorfälligkeitsentschädigung anfallen.

- Die Restschuld benötigt eine Anschlussfinanzierung - die Zinsen könnten höher ausfallen als zur aktuellen Marktlage. Die neue Rate kann sich erhöhen.

- Beschränkte Flexibilität, da die Rate nur in einem gewissen Rahmen angepasst werden kann und zusätzliche Zahlungen begrenzt möglich sind.

8. Tipps für ein günstiges Annuitätendarlehen - vergleichen & sparen!

Jeder Prozentpunkt zählt bei der Immobilienfinanzierung, denn es geht in der Regel um einen sechsstelligen Kreditbetrag, und da wirkt sich auch Zinsunterschied von nur 0,05 Prozentpunkten stark auf die Finanzierungskosten aus. Die Konditionen für ein Annuitätendarlehen hängen vor allem ab von:

- dem allgemeinen Zinsniveau zum Zeitpunkt der Kreditgewährung

- den Eckdaten zur Finanzierung (wie z.B. Höhe des Eigenkapitals und Zinsbindung)

- der persönlichen Bonität des Darlehensnehmers (z.B. Einkommen, Berufsstatus, Schufa-Score)

- der Immobilie (wird sie selbst genutzt oder vermietet? Wie sieht die Bank den Wert der Immobilie?)

Unsere Tipps für Sie:

- Vergleichen Sie verschiedene Darlehensangebote miteinander - die Angebote müssen jedoch in Darlehenssumme, Tilgungshöhe und Zinsbindung identisch sein.

- Achten Sie darauf, dass in der Schufa keine Kreditanfrage eingestellt wird - eine Konditionsanfrage ist dagegen in Ordnung, da diese Ihren Schufa-Score nicht beeinflusst.

- Gehen Sie zu einem unabhängigen & seriösen Finanzierungsvermittler. Dieser kann sofort mehrere Kreditinstitute miteinander vergleichen

- Beginnen Sie am besten schon längere Zeit vor einem geplanten Immobilienkauf mit Ihrer finanziellen Planung und sparen Sie Eigenkapital an. Nutzen Sie auch Zulagen, die Sie erhalten können, wie z.B. Vermögenswirksame Leistungen.

- Beachten Sie, dass eine vermehrte Aufnahme von 0%-Finanzierungen zu einem schlechteren Schufa-Score führen kann und dies zu höheren Zinskonditionen bei der Baufinanzierung.

Aktuelle Kreditzinsen vergleichen & kostenloses Angebot für Ihren Immobilienkredit einholen.

Vergleichen Sie jetzt verschiedene Angebote und sprechen Sie mit einem Finanzierungsexperten unserer Finanzierungspartner - kostenfrei & unverbindlich.

Einfach das nachfolgende Formular ausfüllen & kostenlos beraten lassen: