Zwischenfinanzierung - Übergangslösung bei Kauf & Verkauf

Die Zwischenfinanzierung ist ein Überbrückungskredit, der meist bei Baufinanzierungen zum Einsatz kommt. Zum Beispiel, wenn mittelfristig eine größere Summe Eigenkapital eingesetzt werden kann, dieses aber aktuell noch nicht verfügbar ist.

Das Wichtigste in Kürze

- Die Zwischenfinanzierung ist ein Immobiliendarlehen, das nur für eine kurze Zeit herausgegeben wird.

- Sie dient dem Schließen einer Finanzierungslücke, wenn zum Beispiel Eigenkapital noch nicht vorhanden ist.

- Eine Zwischenfinanzierung wird von nur sehr wenigen Banken genehmigt, da der Aufwand für die Kreditinstitute sehr hoch ist.

Direkt zum Wunschthema

- Die Zwischenfinanzierung - kurz & knapp erklärt!

- Wann lohnt sich eine Zwischenfinanzierung? Inkl. Bedingungen

- So funktioniert der Überbrückungskredit - mit Beispiel erklärt

- Kosten sparen bei der Zwischenfinanzierung - nutzen Sie unseren Rechner!

- Vor - und Nachteile der Vorfinanzierung beim Immobilienkauf

- Zwischenfinanzierung oder variables Darlehen?

- Die Vorfinanzierung beim Bausparen

1. Die Zwischenfinanzierung - das Wichtigste kurz & knapp!

Eine Zwischenfinanzierung ist ein Kredit, der für nur einige Wochen oder Monate von den Banken herausgegeben wird. Meist benötigen Immobilieneigentümer einen solchen Überbrückungskredit, wenn eine neue Immobilie gekauft wird - der Verkaufspreis für die zu verkaufende Immobilie jedoch noch nicht geflossen ist.

Dieser Zwischenkredit wird durch das dann später vorhandene Geld oder durch einen langfristigen Kredit (dies ist bei einem Bauspardarlehen der Fall und nennt sich richtigerweise "Vorfinanzierungskredit") abgelöst. Eine Rückzahlung - also Tilgung - während der Laufzeit erfolgt in der Regel also nicht - es handelt sich somit um ein endfälliges Darlehen.

Wichtig ist auch: Zwischenfinanzierungen bieten nur wenige Banken an. Der Bearbeitungs- und Kostenaufwand ist für ein Immobiliendarlehen, welches bereits nach wenigen Monaten zurückgezahlt wird, sehr hoch. Dadurch können die Zinskonditionen eines solchen Überbrückungskredits nicht mit den aktuell günstigen Darlehenszinsen verglichen werden.

2. Wann lohnt sich eine Zwischenfinanzierung? Die Bedingungen im Überblick!

Eine Zwischenfinanzierung wird immer dann erforderlich, wenn perspektivisch eine größere Summe Eigenkapital eingesetzt werden kann, die aber aktuell noch nicht verfügbar ist. Durch das Zwischenfinanzierungsdarlehen kann der Zeitraum bis zum Einsatz des Eigenkapitals überbrückt werden.

Dies kann in folgenden Fällen zum Tragen kommen:

- Der Erlös aus dem Immobilienverkauf soll als Eigenkapital eingesetzt werden - steht aber noch nicht zur freien Verfügung.

- Der kurzfristige Kredit kann innerhalb der nächsten 24 Monate zurückgezahlt werden

- Eine Immobilienfinanzierung steht an, doch ein Teil des Eigenkapitals ist noch in Geldanlagen gebunden. Dies können zum Beispiel Lebensversicherungen oder Festgeldanlagen sein.

- Ein Bausparvertrag wird in den kommenden Wochen oder Monaten zuteilungsreif - das Geld aus diesem wird jedoch schon jetzt benötigt.

Eine solche Vorfinanzierung von erst später zur Verfügung stehenden eigenen Geldern kann also immer dann sinnvoll sein, wenn ein Wohnungs- oder Hauskauf kurzfristig ansteht. Durch die aktuell sehr niedrigen Darlehenszinsen kann es sich durchaus lohnen, jetzt eine Immobilie zu erwerben - auch wenn über das Eigenkapital noch nicht frei verfügt werden kann.

Natürlich ist die Vergabe von Zwischenfinanzierungskredite an bestimmte Bedingungen der Banken geknüpft:

- Der notariell beurkundete Verkaufsvertrag für die zu veräußernde Immobilie muss für eine Kreditgenehmigung oft bereits vorliegen

- Meist ist die Bestellung einer Grundschuld zur Absicherung des Zwischenkredits notwendig

- Viele Kreditinstitute vergeben Zwischenfinanzierung nur im Zusammenhang mit einer langfristigen Baufinanzierung

- Die Mindestkreditsumme eines Zwischenfinanzierungsdarlehens beträgt in der Regel 200.000 EUR

Der schnelle Weg zur Finanzierung Ihrer Traumimmobilie

Lassen Sie sich kostenlos und flexibel aus dem Komfort Ihres eigenen Zuhauses von unseren Experten

komplett digital beraten.

3. Haus verkaufen und neues kaufen: So funktioniert der Überbrückungskredit

Eine Zwischenfinanzierung ist für bis zu 24 Monate möglich und kann in Höhe der Summe abgeschlossen werden, die durch den Immobilienverkauf erwartet wird. Wer also beispielsweise beim Hausverkauf mit einem Betrag von 100.000 Euro zur freien Verfügung fest rechnen kann, oder auf die Auszahlung einer Lebensversicherung in entsprechender Höhe wartet, kann einen entsprechend hohen Darlehensbetrag aufnehmen. Sobald die Summe eintrifft, kann die Zwischenfinanzierung auf einen Schlag getilgt werden.

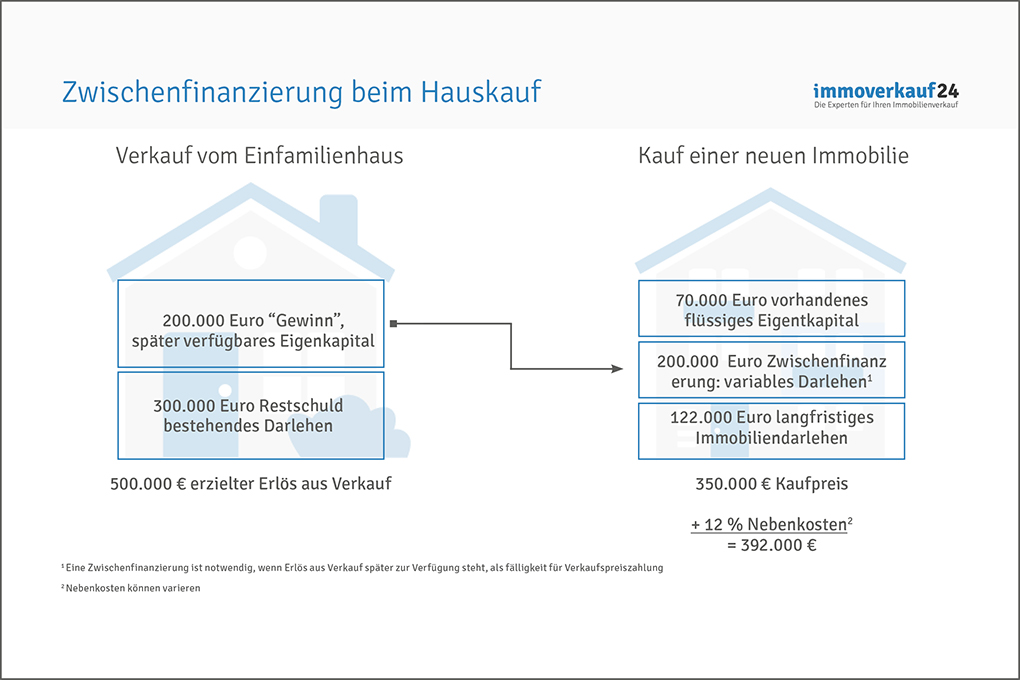

Wir erklären es an einem Beispiel: Ihre familiäre Situation hat sich geändert und Sie möchten in eine kleinere Wohnung innerhalb der Stadt ziehen. Kurzfristig erhalten ein sehr gutes Kaufangebot einer passenden Wohnung zu einem Preis von 350.000 EUR. Der Verkauf Ihres aktuellen Eigenheims kann aufgrund der guten Marktlage zügig erfolgen. Der Verkaufspreis wurde auf 500.000 EUR angesetzt. 300.000 EUR benötigen Sie zur Rückzahlung des bestehenden Immobiliendarlehens. Die restlichen 200.000 EUR aus dem Hausverkauf stehen ihnen jedoch erst später zur freien Verfügung: Die Überweisung des Verkaufserlöses erfolgt bei Hausübergabe erst in etwa 4 Monaten. Der Kaufpreis für die neue Wohnung wird jedoch bereits in 2 Monaten fällig. 70.000 EUR haben Sie auf einem Tagesgeldkonto angespart.

Die Finanzierung der Wohnung stellt sich somit wie folgt dar: 70.000 EUR Eigenkapital können Sie sofort zur Begleichung der Kaufnebenkosten einsetzen. Auch einen Teil des Kaufpreises können Sie hieraus bezahlen. 122.000 EUR nehmen Sie als langfristiges Baudarlehen bei der Bank auf. Die erst in 4 Monaten zur Verfügung stehenden 200.000 EUR lassen Sie zwischenfinanzieren - mit einem Zwischenkredit. Die Laufzeit dieser Vorfinanzierung von Eigenmitteln beträgt 6 Monate - so haben Sie einen zeitlichen Puffer direkt eingeplant. Eine monatliche Tilgung dieses Darlehens erfolgt nicht - Sie zahlen lediglich die Zinskosten. Sobald der Verkaufspreis für das Haus geflossen ist, zahlen Sie die komplette Darlehenssumme der Zwischenfinanzierung zurück.

Unsere Grafik veranschaulicht ihnen dieses Beispiel:

4. Kosten sparen bei der Zwischenfinanzierung - Rechner nutzen & Angebote vergleichen

Die Kosten für eine Zwischenfinanzierung sind für den Kreditnehmer meist deutlich höher als bei einer normalen Immobilienfinanzierung. Die schlechteren Konditionen erklären sich dadurch, dass die Bank den gleichen Aufwand wie bei einer lang laufenden Immobilienfinanzierung hat. Zudem müssen weitere Risiken einkalkuliert werden; zum Beispiel für den Fall, dass die bestehende Immobilie nicht verkauft werden kann oder nur zu einem schlechteren Immobilienpreis als veranschlagt. Die Mehrkosten betragen je nach Kreditausfallrisiko bis zu einigen Prozentpunkten im Vergleich zu einem langfristigen Darlehen. So kann ein Zwischenfinanzierungsdarlehen bis zu 3 % an Sollzinsen ausmachen. Zusätzlich können eine Bearbeitungsgebühr von 1 bis 2 % sowie Kosten der Kreditsicherung (für die Eintragung einer Grundschuld) den Überbrückungskredit weiter verteuern.

Die Kosten einer Zwischenfinanzierung können von Bank zu Bank unterschiedlich hoch ausfallen. Daher lohnt sich auch hier unbedingt ein Vergleich von verschiedenen Finanzierungsangeboten.

In unserem Tilgungsrechner können Sie unterschiedliche Darlehenshöhen, Laufzeiten und Zinssätze eingeben und so die Kosten langlaufender Finanzierungen simulieren. Für kurz laufende Finanzierung können Sie den Zeitraum auf z. B. 0,5 Jahre für 6 Monate einstellen, allerdings muss noch eine mögliche Bearbeitungsgebühr hinzugefügt werden. Es empfiehlt sich, den Zinssatz individuell anzufragen, da er sehr stark von individuellen Faktoren wie Objektwert, Bonität, Sicherheiten, Laufzeit, etc. abhängt.

immoverkauf24 Tipp: Finanzierungsexperten kontaktieren

Sprechen Sie mit einem unabhängigen Finanzierungsberater und erfahren Sie, welche Banken Zwischenfinanzierungen anbieten, und welche Konditionen für Sie persönlich möglich sind. Unser Partner BaufiTeam von Scout24 berät Sie kostenlos & unverbindlich zu Möglichkeiten der Refinanzierung.

5. Vor- und Nachteile des Zwischenfinanzierungskredits beim Immobilienkauf

Eine Zwischenfinanzierung als Übergangslösung, bis das einzusetzende Eigenkapital zur Verfügung steht, hat Vor- aber auch Nachteile, die zu bedenken sind:

- Die Vorteile eines Zwischenkredits:

- Da das Überbrückungsdarlehen nicht mit einer monatlichen Tilgung zurückgezahlt werden muss, bleiben die Ratenzahlungen gering. Es werden nur die Zinsen gezahlt.

- Bei einem Verkauf der Immobilie mit zeitgleichem Kauf einer neuen Immobilie steht in den meisten Fällen der Verkaufserlös erst später zur Verfügung. Damit ein reibungsloser Ablauf zwischen Verkauf und Kauf gewährleistet ist, hilft der Zwischenfinanzierungskredit.

- Die Zwischenfinanzierung kann kurzfristig zurückgezahlt werden, da oftmals eine Mindestlaufzeit von nur wenigen Monaten vereinbart wird.

- Die Nachteile der Zwischenfinanzierung:

- Hier sind vor allem die höheren Darlehenszinsen zu nennen.

- Sollte der Zwischenfinanzierungskredit nicht innerhalb der maximalen Laufzeit zurückgezahlt werden, können noch höhere Zinskosten entstehen.

- Viele Banken berechnen eine Bearbeitungsgebühr von bis zu 2 % der Zwischenfinanzierungssumme.

- Die Auswahl an Banken ist gering, da nicht alle Kreditinstitute einen Überbrückungskredit anbieten.

- Die Mindestkreditsumme ist bei vielen Banken sehr hoch. In der Regel ist ein Zwischenfinanzierungsdarlehen ab einer Kreditsumme von 200.000 EUR möglich.

Der schnelle Weg zur Finanzierung Ihrer Traumimmobilie

Lassen Sie sich kostenlos und flexibel aus dem Komfort Ihres eigenen Zuhauses von unseren Experten

komplett digital beraten.

6. Überbrückungskredit oder variables Darlehen: Wo ist der Unterschied?

Eine Zwischenfinanzierung kann man nicht mit einem variablen Darlehen gleichsetzen - auch wenn es einige Gemeinsamkeiten gibt. Wir zeigen Ihnen die Unterschiede in einer Tabelle:

| Zwischenfinanzierung | variables Darlehen |

| Ein Zwischenkredit hat eine feste Laufzeit (maximal 24 Monate) | Beim variablen Darlehen wird keine feste Laufzeit vereinbart - er läuft unbegrenzt |

| Die Zinsen können für bis zu 12 Monate festgeschrieben werden | Der Darlehenszins ist veränderlich und passt sich alle 3 oder 6 Monate an (gekoppelt am Euribor) |

| Die monatliche Rate enthält nur die Kreditzinsen; eine Rückzahlung erfolgt lediglich zum Laufzeitende in einer Summe | Die monatliche Rate enthält Zinsen und Tilgung |

| Nicht immer muss eine Grundschuld für diesen Zwischenfinanzierungskredit als Sicherheit im Grundbuch eingetragen werden | Eine Absicherung des Darlehens durch eine Grundschuld im Grundbuch ist immer notwendig |

immoverkauf24 Hinweis: Wann ein variables Darlehen passt

Ein variables Darlehen kommt vor allem immer dann infrage, wenn KEINE Zwischenfinanzierung geplant ist. Das ist z. B. der Fall, wenn der Erlös aus dem Immobilienverkauf – inklusive Rückzahlung von Restschulden – ausreicht, um eine neue Immobilie komplett zu finanzieren. Hintergrund: Aufgrund der kurzen Kreditlaufzeiten, damit verbundenen wenigen Zinseinnahmen und der Tatsache, dass der Prüfungsaufwand der Banken wie bei einer langfristigen Finanzierung erforderlich ist, bieten viele Banken keine Zwischenfinanzierung ohne ein längerfristiges Darlehen mehr an.

7. Ein Bauspardarlehen zwischenfinanzieren: Der Vorfinanzierungskredit

Oftmals ist bei Bausparverträgen eine Zwischenfinanzierung notwendig. Der Grund: Wer einen Bausparvertrag abgeschlossen hat, kann nur ungefähr abschätzen, wann genau das Bauspardarlehen zugeteilt wird. Die Zeit bis dahin kann mit einem Zwischenkredit überbrückt werden. Da das Bauspardarlehen von der gleichen Bausparkasse vorfinanziert wird, nennt sich der Überbrückungskredit hier Vorfinanzierungsdarlehen.