Spekulationssteuer: Das gilt es bei Immobilien zu beachten!

Die Fälligkeit der Spekulationssteuer können Sie als Eigentümer einer vermieteten Immobilie unter bestimmten Bedingungen vermeiden. Hier erfahren Sie, was die Spekulationsfrist besagt, wie Sie die Höhe bei Fälligkeit der Spekulationssteuer berechnen, welche Ausnahmeregelungen es gibt und ob sich ein Immobilienverkauf trotz Spekulationssteuer für Sie lohnt.

Das Wichtigste in Kürze

- Vermietete Immobilien müssen zehn Jahre gehalten werden, damit keine Spekulationssteuer anfällt.

- Für selbstgenutzte Immobilien fällt keine Spekulationssteuer an.

- Die Spekulationssteuer berechnet sich aus dem Gewinn durch den Immobilienverkauf und Ihrem persönlichen Steuersatz.

- Grundlage der Berechnung ist der Verkaufspreis Ihrer Immobilie. Mit unserem kostenlosen Spekulationssteuer-Rechner, können Sie die Spekulationssteuer berechnen!

Direkt zum Wunschthema

- Was ist die Spekulationssteuer?

- Wann fällt die Spekulationssteuer an?

- Wie hoch ist die Spekulationssteuer?

- Wie wird die Spekulationssteuer ermittelt?

- Wie kann ich die Spekulationssteuer selbst berechnen? ► Nutzen Sie unseren Rechner!

- Wie kann ich die Spekulationssteuer umgehen?

- Spekulationssteuer & Spekulationsfrist in der Praxis

- Lohnt ein Immobilienverkauf trotz Spekulationssteuer?

1. Was ist die Spekulationssteuer?

Die Spekulationssteuer ist üblicherweise beim Verkauf von Immobilien ein Thema - obwohl sie auch beim Verkauf anderer Wertgegenstände wie zum Beispiel Gold, Kunstobjekte, Schmuck oder neuerdings auch Kryptowährungen wie Bitcoin zum Tragen kommt.

Führen Sie als Privatperson eine solche Transaktionen durch, gilt dies gemäß § 23 EstG als sogenanntes privates Veräußerungsgeschäft. Die Folge: Sie müssen auf den Veräußerungsgewinn Einkommensteuer zahlen. Diese wird umgangssprachlich auch als Spekulationssteuer bezeichnet. Im Hinblick auf Immobilien soll sie dazu dienen, die gezielte Spekulation mit Wohnungen und anderen knappen Gütern weniger attraktiv zu machen.

Gewerbliche Veräußerungsgeschäfte vs. Privatverkauf

Wichtig zu wissen: Die Regelungen zur Spekulationssteuer beim Hausverkauf sind für Privatpersonen vorteilhafter als für gewerbliche Veräußerungsgeschäfte. Verkaufen Sie beispielsweise eine vermietete Eigentumswohnung, zahlen Sie nach Ablauf der Spekulationsfrist von zehn Jahren für Immobilien keine Einkommensteuer auf den Veräußerungsgewinn. Bei einer gewerblichen Veräußerung gelten keine Vorgaben zur Spekulationsfrist und Sie müssten den Verkaufsgewinn im Zuge der Gewerbesteuer generell versteuern (mehr dazu unter Punkt 6).

2. Wann fällt die Spekulationssteuer an?

Spekulationssteuer müssen Sie immer dann zahlen, wenn Sie einen Wertgegenstand wie etwa eine vermietete Immobilie innerhalb der für diese Kategorie geltenden Spekulationsfrist mit Gewinn verkaufen. Auf diesen Spekulationsgewinn zahlen Sie ebenso wie für Ihr Arbeitseinkommen Einkommensteuer.

Spekulationsfrist: Was bedeutet das genau?

Als Spekulationsfrist wird im Steuerrecht die Zeitspanne bezeichnet, in der Sie auf einen Veräußerungsgewinn Spekulationssteuer zahlen müssen. Es hängt also vom Zeitpunkt des Verkaufs ab, ob Sie Spekulationssteuern auf den Veräußerungsgewinn zahlen müssen.

Verkaufen Sie den Wertgegenstand vor Ablauf dieser Frist, müssen Sie die Differenz zwischen Einkaufs- und Verkaufspreis versteuern, sofern letzterer den Anschaffungswert übersteigt. Andernfalls ist von einem Spekulationsverlust die Rede. Verkaufen Sie einen Wertgegenstand hingegen nach Ablauf der Spekulationsfrist, zahlen Sie keine Spekulationssteuer.

Die Spekulationsfrist fällt je nach Wertgegenstand unterschiedlich hoch aus: So liegt sie zum Beispiel bei Bitcoin, Gold und Schmuck bei einem Jahr, während sie bei vermieteten Immobilien zehn Jahre beträgt.

Die folgende Tabelle zeigt Ihnen, was die Spekulationsfrist alles mit einbezieht:

|

Spekulationsfrist: 1 Jahr |

Spekulationsfrist: 10 Jahre |

|

|

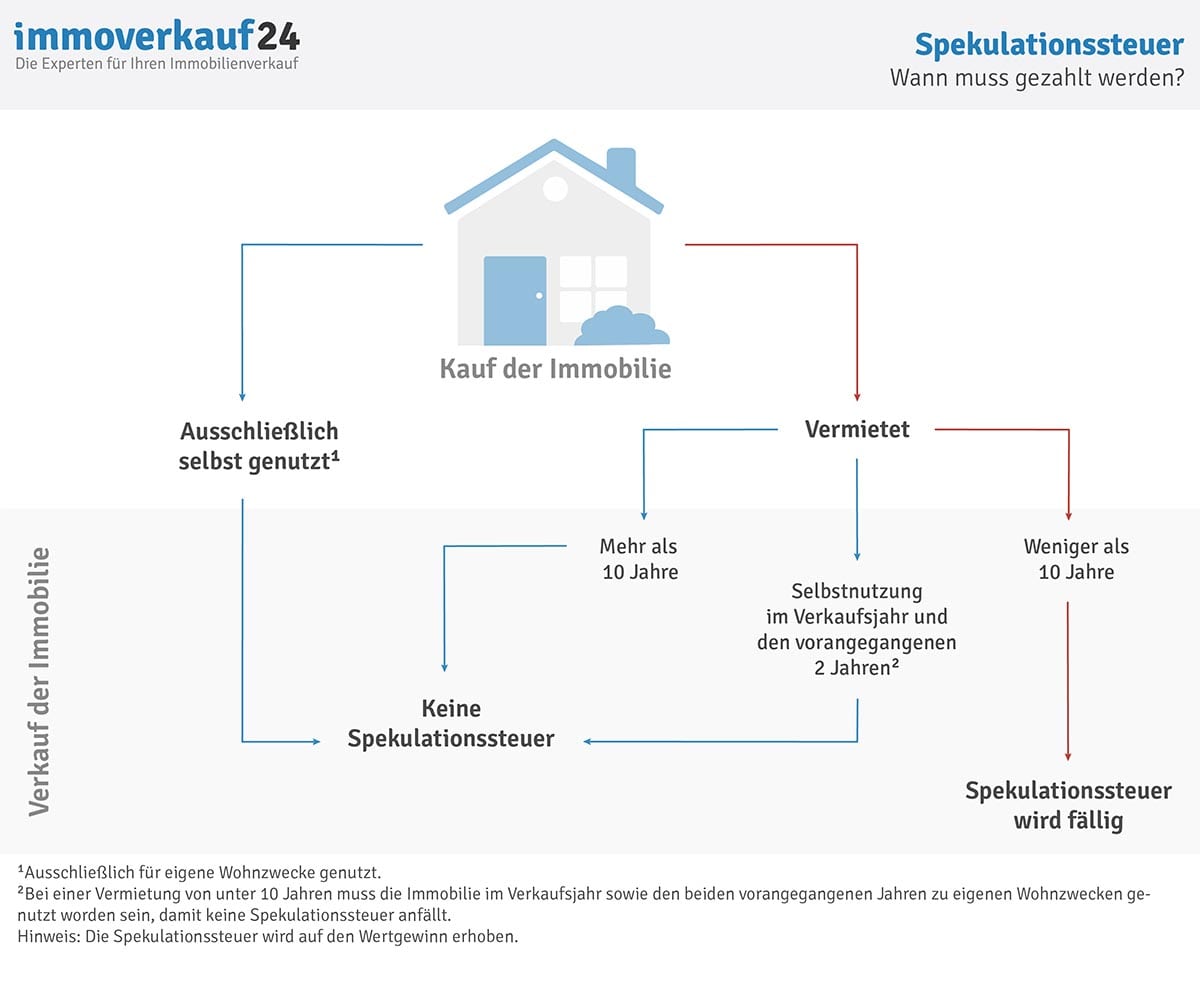

Mit der Spekulationsfrist hängt auch die umgangssprachliche Bezeichnung Spekulationssteuer zusammen, obwohl es eigentlich um die Einkommensteuer geht. Folgendes Schaubild zeigt, wann Sie Spekulationssteuer für Immobilien zahlen müssen und wann nicht:

immoverkauf24 Tipp

Tätigen Sie zu häufig private Veräußerungsgeschäfte in zu kurzer Zeit, unterstellt das Finanzamt mitunter eine gewerbliche Absicht. Beim Immobilienverkauf dürfte dies unkritisch sein, weil hier häufig nur maximal ein oder zwei Transaktionen im gesamten Leben vorkommen. Anders sieht es jedoch bei Schmuck oder eventuellen Kunstgegenständen aus. Strecken Sie solche Verkäufe im Idealfall über einen längeren Zeitraum, um nicht als gewerblich eingestuft zu werden und plötzlich Gewerbesteuer zahlen zu müssen!

3. Wie hoch ist die Spekulationssteuer?

Während etwa die Kapitalertragssteuer (Abgeltungssteuer) im Regelfall 25 Prozent plus eventuell Kirchensteuer beträgt, lässt sich zum Steuersatz der Spekulationssteuer und ihrer Höhe keine pauschale Aussage treffen.

Der Grund: Als Bestandteil der einkommensteuerpflichtigen Einnahmen erhöhen Veräußerungsgewinne Ihr zu versteuerndes Einkommen. Und da der Einkommensteuersatz progressiv ausgestaltet ist und mit zunehmendem Einkommen ansteigt, hängt der für Sie geltende Steuersatz auf die Spekulationssteuer von Ihrem Gesamteinkommen ab.

Neben der Höhe Ihres Einkommens gibt es noch weitere Faktoren, die sich auf die Höhe der Spekulationssteuer auswirken. Dazu gehören:

- Die Höhe der Kosten rund um den Kauf der Immobilie

- Die Höhe der Kosten rund um den Verkauf der Immobilie

- Die Summe der Abschreibungen (AfA)

- Ihre Steuerklasse

- Die Art der Nutzung (durchgehend vermietet, teilweise selbst genutzt oder durchgehend selbstgenutzt?)

- Der Zeitpunkt des Verkaufs

4. Wie wird die Spekulationssteuer ermittelt?

Sie möchten wissen, wie hoch die Spekulationssteuer beim Verkauf Ihrer Immobilie ausfällt? Dann sollten Sie bereits frühzeitig prüfen, ob Sie überhaupt Spekulationssteuer zahlen müssen – idealerweise bereits vor dem geplanten Verkauf.

Das gilt vor allem dann, wenn Ihnen die Immobilie bereits mehrere Jahre gehört und das Ende der Spekulationsfrist absehbar ist. Läuft die Spekulationsfrist beispielsweise in wenigen Monaten ab, kann es sich lohnen, den Verkauf noch etwas aufzuschieben. So vermeiden Sie eine unnötige Steuerbelastung. Üblicherweise beträgt die Haltefrist bei vermieteten Immobilien zehn Jahre, eine durchgehend selbstgenutzte Immobilie können Sie jederzeit steuerfrei verkaufen.

Freigrenze für private Veräußerungsgeschäfte bei Immobilien irrelevant

Die für private Veräußerungsgeschäfte geltende Freigrenze betrifft zwar prinzipiell auch Immobilien, ist aber aufgrund des niedrigen Betrags von 1.000 Euro (bis 2023: 600 Euro) in der Praxis irrelevant. Denn die Freigrenze unterscheidet sich vom Freibetrag dahingehend, dass bei Überschreiten dieser Grenze der gesamte Gewinn steuerpflichtig wird.

Die Spekulationssteuer bei Immobilien ergibt sich nicht einfach aus der Differenz von Kaufpreis und Verkaufspreis, sondern Sie können bei der Ermittlung des Verkaufsgewinns diverse Kosten geltend machen. Dazu gehören alle Ausgaben, die Sie rund um den Kauf und Verkauf der Immobilie tätigen.

Zu den mit dem Kauf und Verkauf verbundenen abzugsfähigen Kosten gehören im Detail:

- Erwerbsnebenkosten (Makler, Notar, Grunderwerbsteuer)

- Nachträgliche Herstellungskosten, die den Wert der Immobilie erhöhen

- Telefonkosten

- Notar- und Grundbuchkosten

- Kosten für Inserate, Makler

- Fahrt- und Räumungskosten

- Vorfälligkeitsentschädigung

- Schuldzinsen bei vermieteten Wohnungen

- Renovierungskosten (beispielsweise Schönheitsreparaturen)

Auch die bisher in Anspruch genommenen Abschreibungen (AfA) fließen in die Ermittlung der Spekulationssteuer für Immobilien ein. Sie werden jedoch nicht abgezogen, sondern hinzugerechnet. Indem Sie den so ermittelten Betrag mit Ihrem persönlichen Steuersatz multiplizieren, ermitteln Sie die Höhe der Spekulationssteuer.

Spekulationssteuer manuell berechnen: Schritt-für-Schritt-Anleitung

Letztlich ergibt sich also folgender Weg für die Berechnung der Spekulationssteuer:

Schritt 1: Ermittlung des steuerrelevanten Gewinns

Zunächst müssen Sie den Gewinn aus dem Immobilienverkauf ermitteln, der am Ende Ihr zu versteuerndes Einkommen erhöht.

Dazu eignet sich grob folgende Formel:

Verkaufspreis + Abschreibungen - Kaufpreis der Immobilie - oben genannte Zusatzkosten für Kauf und Verkauf der Immobilien = zu versteuernder Gewinn

Schritt 2: Zu versteuerndes Einkommen erhöhen

Nun müssen Sie den Gewinn aus dem Immobilienverkauf zu Ihrem Jahreseinkommen addieren. Daraus ergibt sich Ihr neues zu versteuerndes Einkommen.

Schritt 3: Steuerlast aus der Einkommensteuertabelle ablesen

Durch das höhere zu versteuernde Einkommen erhöht sich zum einen Ihr Einkommensteuersatz und damit Ihre zu zahlende Einkommensteuer. Diese können Sie aus der relevanten Einkommensteuertabelle ablesen:

- Alleinstehende: Grundtabelle

- Eheleute und Lebenspartner mit gemeinsamer Veranlagung: Splittingtabelle

immoverkauf24 Tipp

Mit unserem Spekulationssteuer-Rechner müssen Sie lediglich die genannten Kosten eingeben und können mit wenigen Klicks die Spekulationssteuer berechnen. Bei der Ermittlung, mit welchem Verkaufserlös Sie ungefähr kalkulieren können, hilft Ihnen unsere kostenlose und unverbindliche Immobilienbewertung weiter.

Wie sich beispielsweise Ihre Steuerklasse auf die Steuer auswirken kann, zeigt folgendes Beispiel:

Beispielrechnung: Einfluss der Steuerklasse auf die Höhe der Spekulationssteuer

Angenommen, Sie haben ein zu versteuerndes Jahreseinkommen von 35.000 Euro und verkaufen Ihre seit dem Kauf durchgehend vermietete Eigentumswohnung vor Ablauf der zehnjährigen Spekulationsfrist für Immobilien. Der Veräußerungsgewinn beträgt nach Hinzurechnung von Abschreibungen und Abzug aller Kosten 40.000 Euro. Insgesamt erhöht sich Ihr gesamtes zu versteuerndes Einkommen auf 75.000 Euro

|

Mit Spekulationssteuer |

Ohne Spekulationssteuer |

|

| Zu versteuerndes Einkommen (alleinstehend) |

75.000 Euro |

35.000 Euro |

|

Steuersatz |

27,45 % |

16,48 % |

|

Einkommensteuer (alleinstehend) |

20.588 Euro plus 75,92 Euro Soli |

5.768 Euro |

|

Zu versteuerndes Einkommen (verheiratet) |

75.000 Euro |

35.000 Euro |

|

Steuersatz |

17,42 % |

5,87 % |

|

Einkommensteuer (verheiratet) |

13.066 Euro |

2.056 Euro |

Als alleinstehende Person mit Steuerklasse 1 würden Sie ohne den Wohnungsverkauf also 16,48 Prozent (5.768 Euro) Einkommensteuer zahlen, mit Verkauf wären es hingegen 27,45 Prozent (20.588 Euro). Wären Sie verheiratet und Alleinverdiener, würde die Steuerlast hingegen ohne Verkauf auf 5,87 Prozent (2.056 Euro) und mit Verkauf auf 17,42 Prozent (13.066 Euro) wegen des Splittingvorteils sinken.

Würden Sie wiederum den Verkauf der Wohnung bis zum Ende der Spekulationsfrist für Immobilien von zehn Jahren aufschieben, fiele unabhängig von der Steuerklasse keine Spekulationssteuer an.

5. Spekulationssteuer mit Spekulationssteuer-Rechner selbst berechnen

Um die voraussichtliche Spekulationssteuer zu berechnen, nutzen Sie unseren kostenlosen Spekulationssteuer-Rechner.

Die Höhe der Spekulationssteuer können Sie mithilfe folgender Anleitung und dem Spekulationssteuer-Rechner berechnen:

- Nettogewinn des Immobilienverkaufs ermitteln.

- Gewinn mit dem individuellen Einkommenssteuersatz multiplizieren.

Der Netto-Gewinn ergibt sich aus dem Verkaufspreis abzüglich des Kaufpreises inklusive Veräußerungskosten. Ihr Einkommenssteuersatz richtet sich nach Ihren Gesamteinnahmen pro Jahr. Übrigens: Auch die Kaufnebenkosten bei vermieteten Wohnungen und Häusern können vom Verkaufspreis abgezogen werden. Diese Aspekte werden beim Spekulationssteuer-Rechner einbezogen und reduzieren den zu versteuernden Gewinn.

immoverkauf24 Lesetipp

In unserem Expertenartikel erklärt Immobilienkauffrau Sina Borchert, was Vermieter von der Steuer absetzen können. Neben Anschaffungskosten gehören hier auch Werbungskosten wie beispielsweise Kosten für Energieausweis, Wartungen oder Makler dazu.

6. Wie kann ich die Spekulationssteuer umgehen?

Die Spekulationssteuer ist für Sie immer nur dann relevant, wenn es um den Verkauf einer Immobilie geht, die Sie nicht durchgehend selbst bewohnt haben. Haben Sie eine Wohnung bislang durchgehend als Kapitalanlage vermietet, können Sie die zehnjährige Spekulationsfrist für Immobilien verkürzen.

Dies ist allerdings mit einigem Aufwand verbunden, denn Sie müssen hierfür in die Wohnung einziehen. In diesem Fall verkürzt sich die Spekulationsfrist auf das Jahr des Verkaufs sowie die beiden vorangegangenen Jahre. Erben Sie eine vermietete Immobilie, läuft die Spekulationsfrist unabhängig vom Eigentumsübergang auf Sie einfach weiter. Gleiches gilt übrigens für Schenkungen.

immoverkauf24 Tipp

Sie sind unsicher, welche Stichtage für die Spekulationsfrist relevant sind? Maßgeblich ist jeweils das Datum der notariellen Beurkundung des Kaufvertrags für ein Grundstück oder eine Immobilie.

Einen Sonderfall stellt übrigens der Verkauf eines Mehrfamilienhauses dar, in dem Sie eine Wohnung selbst genutzt haben: In diesem Fall bleibt die bislang von Ihnen genutzte Wohnung bei der Berechnung der Spekulationssteuer außen vor – unabhängig von der Spekulationsfrist.

Aussitzen der Spekulationssteuer beim Hausverkauf: Nicht immer sinnvoll!

Wichtig zu wissen: Sie können zwar die Spekulationssteuer sparen, wenn Sie eine vermietete Immobilie mindestens zehn Jahre nicht verkaufen. Daraus sollte aber nicht automatisch folgen, dass Sie diesen Zeitraum auch einhalten. So kann es sich je nach Marktlage mitunter trotz Spekulationssteuer lohnen, einen Verkauf durchzuführen und nicht bis zum Ablauf der Spekulationsfrist zu warten.

immoverkauf24 Tipp

Wenn Sie eine vermietete Immobilie innerhalb der Spekulationsfrist verkaufen, können Sie die Spekulationssteuer zumindest teilweise reduzieren. Dies ist möglich, indem Sie im Kaufvertrag Inventar wie etwa die Kücheneinrichtung separat aufführen. Der Wert dieser Wohnungseinrichtung bleibt steuerfrei und reduziert somit den zu versteuernden Gewinn. Dies hat das Finanzgericht Münster mit Urteil vom 3. August 2020 entschieden (AZ 5 K 2493/18 E) und sich dabei auf § 23 Absatz 1 Satz 1 Nr. 2. Satz 2 EStG berufen. Demnach gelten solche Einrichtungsgegenstände als Gegenstände des täglichen Bedarfs und sind steuerfrei.

Spekulationssteuer durch Verlustverrechnungen mindern: So geht’s!

Private Veräußerungsgeschäfte innerhalb eines Jahres werden grundsätzlich zusammengefasst. Haben Sie also Schmuck, Gold oder Kunst mit einem Veräußerungsverlust verkauft, mindert dieser auch die Spekulationssteuer für einen gewinnträchtigen Immobilienverkauf. So können Sie zumindest einen Teil der Spekulationssteuer umgehen.

Achtung: Die Verlustverrechnung funktioniert nur innerhalb der privaten Veräußerungsgeschäfte!

Erzielen Sie für 2025 einen Gesamtverlust aus all Ihren Privatverkäufen, dürfen Sie diesen nicht mit anderen Einkunftsarten (z.B. Erwerbseinkommen) verrechnen.

Sie können diesen laut § 23 Abs. 3 EstG S. 8 vielmehr mit privaten Veräußerungsgewinnen aus dem letzten Jahr verrechnen (Verlustrücktrag). Verbleibt dann immer noch ein Verlust, darf dieser mit privaten Veräußerungsgewinnen aus den Folgejahren verrechnet werden (Verlustvortrag).

7. Spekulationssteuer & Spekulationsfrist in der Praxis

In der Praxis gestaltet sich der Umgang mit Spekulationssteuer und Spekulationsfrist je nach Fall unterschiedlich. Das gilt insbesondere für den gewerblichen Immobilienverkauf. Die unterschiedlichen Fallkonstellationen im Überblick:

Fall 1: Spekulationssteuer bei gewerblichem Immobilienverkauf

Wenn Ihnen mehrere Immobilien gehören und Sie innerhalb von fünf Jahren mehr als drei Immobilien verkaufen, unterstellt das Finanzamt üblicherweise einen gewerblichen Grundstückshandel. Diese sogenannte Drei-Objekt-Grenze sollten Sie beim Verkauf Ihrer Immobilien daher unbedingt im Blick behalten, denn die steuerlichen Regelungen sind für Sie deutlich nachteiliger als bei privaten Veräußerungsgeschäften. Der Grund: Beim gewerblichen Grundstückshandel müssen Sie unabhängig von der Haltedauer Spekulationssteuer und auch Gewerbesteuer zahlen.

Diese Regelung ist allerdings nicht starr und kann mitunter zu Ihrem Vor- oder Nachteil ausgelegt werden. Haben Sie eine der verkauften Immobilien beispielsweise mehrere Jahre selbst genutzt, kann das Finanzamt die Drei-Objekt-Grenze auch als Vier-Objekt-Grenze auslegen.

Kaufen und verkaufen Sie hingegen binnen kurzer Zeit nur zwei neu erbaute Wohnungen, kann sie auch als Zwei-Objekt-Grenze eingestuft werden. Der Grund: Das Finanzamt geht immer dann von einem gewerblichen Grundstückshandel aus, wenn die Veräußerungsabsicht des Verkäufers von Anfang an erkennbar ist.

Fall 2: Spekulationssteuer bei Erbschaft & Schenkung

Erben Sie eine vermietete Wohnung, geht die Spekulationsfrist mit auf Sie über. Hat der Erblasser die Wohnung beispielsweise vor sieben Jahren gekauft, endet die Spekulationsfrist für Sie nicht erst in zehn Jahren, sondern in drei Jahren. Bei Schenkungen verhält es sich ebenso.

Achtung! Auch bei Erbschaft oder Schenkung müssen Sie die Abgrenzung zum gewerblichen Grundstückshandel beachten. Diesen vermutet das Finanzamt in der Regel, wenn Sie innerhalb von fünf Jahren nach Erwerb von Todes wegen mehr als drei Wohnungen verkaufen.

Fall 3: Spekulationssteuer bei unbebauten Grundstücken

Ein unbebautes Grundstück können Sie weder selbst nutzen noch vermieten. Aus steuerlicher Sicht folgt daraus, dass Sie Spekulationssteuer zahlen müssen, sofern zwischen Kauf und Verkauf weniger als zehn Jahre liegen. Wichtig zu wissen: Kaufen Sie ein unbebautes Grundstück und lassen später ein Haus zu Vermietungszwecken darauf errichten, beginnt die Spekulationsfrist mit dem Erwerbsdatum des Grundstücks und nicht mit dem Beginn des Hausbaus.

8. Lohnt ein Immobilienverkauf trotz Spekulationssteuer?

Sie möchten wissen, ob und wie viel Spekulationssteuer anfallen würde und ob sich ein Verkauf Ihrer Immobilie lohnt? Bewerten Sie Ihre Immobilie einfach online. Sie erhalten unverbindlich eine erste Einschätzung des zu erzielenden Verkaufspreises, woraufhin sie den Nettogewinn und die Spekulationssteuer berechnen können.

Um den Verkehrswert zu berechnen, ist eine gute Marktkenntnis erforderlich. Daher sollte mit der Verkehrswertermittlung ein Experte beauftragt werden.

Die Spekulationssteuer ist keine eigene eigenständige Steuer. Vielmehr wird der Gewinn aus einem steuerpflichtigen Immobilienverkauf dem eigenen Einkommen zugerechnet. Auf diesem Weg erhöhen sich der Einkommensteuersatz und die zu zahlende Einkommensteuer. Wie hoch die Zusatzbelastung ausfällt, hängt dabei von Ihrer Einkommenssituation und dem zusätzlich zu versteuernden Gewinn ab.

Spekulationssteuer fällt immer dann an, wenn Sie mit einem privaten Veräußerungsgeschäft einen Gewinn erzielen und keine der steuerlichen Ausnahmen gilt. Dazu gehören zum einen die Spekulationsfrist von 10 Jahren bei vermieteten Immobilien und 1 Jahr bei anderen Wertgegenständen wie Schmuck, Kunstobjekten, Edelmetallen oder Kryptowährungen. Darüber hinaus müssen Sie für durchgehend selbst bewohnte Immobilien bei einem Verkauf überhaupt keine Spekulationssteuer bezahlen.

Die Bemessungsgrundlage für die „Spekulationssteuer“ ist der Gewinn aus einem privaten Veräußerungsgeschäft. Verkaufen Sie also eine vermietete Immobilie innerhalb der Spekulationsfrist von 10 Jahren, müssen Sie den Gewinn versteuern. Für die Gewinnermittlung addieren Sie den Verkaufspreis mit eventuellen Abschreibungen und ziehen den ehemaligen Kaufpreis (oder die Baukosten) sowie spezielle Kauf- und Verkaufsnebenkosten und eventuelle Kosten für Modernisierungen sowie Erweiterungen davon ab. Das Ergebnis aus dieser Berechnung erhöht ihr zu versteuerndes Einkommen für die Einkommensteuer.

Eine komplette Vermeidung der Spekulationssteuer erreichen Sie, indem Sie vermietete Immobilien erst nach Ende der Spekulationsfrist von 10 Jahren verkaufen. Sie können die Steuerlast jedoch mindern: Führen Sie Einrichtungsgegenstände wie die Küchenausstattung beim Verkauf einzeln auf. Der Wert solcher Einrichtungsgegenstände mindert den zu versteuernden Gewinn.

Die Spekulationssteuer gilt grundsätzlich nur für vermietete Immobilien. Haben Sie Ihre Immobilie also ausschließlich selbst bewohnt, wird unabhängig von der Nutzungsdauer keine Spekulationssteuer fällig. Bei vermieteten Immobilien gilt eine Spekulationsfrist von 10 Jahren. Haben Sie Ihre Immobilie in den letzten 10 Jahren sowohl vermietet als auch selbst bewohnt, sparen Sie unter Umständen die Spekulationssteuer. Dies gilt immer dann, wenn Sie die Immobilie im Verkaufsjahr sowie in den zwei Jahren vorherigen Jahren selbst bewohnt haben.